- #gresikbaik

- #gresikbaik#gresikinfo#wisefxprofitiatiqamah

- #gresikinfo

- #infogresik

- #wisefx

- 1 muharram 1442

- 2020

- 2021

- 2036

- 5G

- 6G

- Abdul Halim

- ad dibai

- Agama

- ahliquran

- AI

- air bersih

- airlangga hartanto

- AKBP Mochamad Nur Azis

- Akidi tio

- akr

- akuntabilitas

- al-aqsa

- Alaska

- alat rapid antigen bekas

- alibaba

- alibaba didenda

- amerika serikat

- aminatun habibah

- Anadolu

- anak

- andrea dovizioso

- android

- antariksa

- antikorona

- APBN

- aplikasi bansos

- aplikasi tiktok

- apple

- Arab saudi

- arkeolog

- artabersamajaya

- artefak

- artefak kuno

- artha bersama jaya

- as

- asean

- aset digital

- Aset negara

- asetdigital.

- asn

- assassin's creed

- astronomi.

- Aturan lalulintas

- australia

- axa financial

- ayahanda guru

- azis syamsuddin

- BAIS

- Bakamla RI

- bali

- bambang soesatyo

- bandung

- Banjir

- banjir gresik

- banjir kali lamong

- bank bni soul

- bank digital

- Bank indonesia

- bank kebobolan

- Banser

- Bansos

- bantuan

- banyumas

- barajp

- barajp gresik

- batik

- batik sendang duwur

- Batu bara

- bawaslu gresik

- bayar paspor

- Bea Cukai

- bebaskorona

- BEI

- bekasi

- bencana hidrometeorologi

- bencanaalam

- bencanabanjir

- Benda bersejarah

- Benua baru

- benua kuno

- Berita

- beritaabubakarba'asyir

- beritabaru

- beritacovid-19

- beritadesa

- beritaduka

- beritadunia

- beritaekonomi

- beritanews

- beritatahunbaru

- beritaterbaru

- beritaterkini

- berlian di gresik

- berlian gresik

- berubah kaya

- biden

- Bill gates

- BIN

- bintang persahabatan

- Bioavtur

- Bisnis

- bisnis batik

- bisnis digital

- bisnis swasta china

- bisnisdankeuangan

- bisnisonline

- bisnisyuk

- blackrock

- blokir fintech ilegal

- BLT-DD JPS

- blt600

- BMKG

- BMKS

- BMW

- BNPB

- BNPT

- Bola

- Bom makassar

- bpn

- BPOM

- Bps

- brand lokal

- breakingnews

- BRI

- BRILiaN

- bromo

- bsinis

- Buah

- Buffett

- BUKU

- Buku nikah digital

- Bulan Muharram

- Bumi

- bumn

- Bunglon langka

- bunglon voeltzkow

- bursa efek indonesia

- bursa saham

- bursamobil

- bus listrik

- cak nun

- caleg

- caleg pkb dapil 3 gresik

- capital outflow

- caramenghasilkanuang

- celurit

- Cerita

- chatgpt

- china

- Cilegon united

- cintaulama

- CLOUDFLARE

- coblosnomersatu

- Coklat

- Copa america

- CORONA

- Covid-19

- covid19

- covid19.

- cuaca ekstrem

- cuaca.

- Daerah

- dahsyatnyasholawat

- Dakwa ISLAM

- dalangnyaomnibuslaw

- DANA 2.0

- Dana asing keluar indonesia

- darisantriuntuknegeri

- Data

- data bocor

- data bpjs kesehatan

- debt collector

- defisit

- deflasi

- dekrit presiden federasi rusia

- Demo

- densus 88

- depresi

- desa terbesih didunia

- Design

- devisa

- diabetes

- digital

- Digital farming

- digitalmarketing

- diogo jota

- Disdik makassar

- diskon listrik

- dividen

- DKI Jakarta

- doa

- dollar

- donald trump

- donasi

- donasiwisefx

- donasiyatim

- dopamin

- dopamine

- Download

- dpd

- dpr ri

- dpw petanesia

- dr Alif

- drone asing

- dropship

- dsb

- dunia digital

- durian

- E-commerce

- E-ktp

- EA.wisefx.org

- eawb

- ebu 2020

- edisimaulidnabi

- editing

- Education

- Edukasi

- edukasi menabung

- ekonomi

- Ekonomi & Bisnis

- Ekonomi & Hukum

- Ekonomi & Politik

- ekonomi amerika

- Ekonomi Bisnis

- ekonomi dan bisnis

- Ekonomi dan Hukum

- Ekonomi dan Politik

- ekonomi digital

- ekonomi indonesia

- ekonomi.

- ekonomibisnis

- ekonomikerakyatan

- ekonomirakyat

- Ekspor impor

- elektronik.

- elextronik.

- elon musk

- emak trader sekapuk

- emak-emak

- emas

- emmanuel macron

- emotional eating

- empon-empon

- energi

- energi terbarukan

- Era digital

- Erick Thohir

- Eropa

- eurusd

- evakuasi kri nanggala 402

- excel

- exonomi.

- exoplanet

- fadli zon

- fandi

- fasilitas nuklir iran

- Fenomena alam

- festival layangan

- filsafat

- filsuf

- finacial

- Finance

- Finance InfoGresik

- Financial

- Finansial

- Finansial personal

- finansialmanajemen

- finasial

- fintech

- fintech ilegal

- Firosya Shalati.

- Fitur SOS

- fiverr

- flu spanyol

- formappi

- formula1

- Fotografi

- fpi

- full review

- G20

- G20 indonesia

- gagal vaksinasi karena NIK

- galaksibimasakti

- Galaxy Ultra

- gambar salib

- Game

- Game edukasi

- game online

- Ganja

- garuda indonesia

- Garuda shield ke-15

- Gaya hidup

- Gayahidup

- gejalaalam

- gempa aceh

- Gempa bumi

- gempa cianjur

- generasi milenial

- Gerge soros

- gerindra

- gerindra gresik

- gerindra ujungpangkah

- giri kedaton

- giveaway

- gold is money

- golongan darah

- good doctor

- Google Maps

- Green energy

- gresiikbaik

- gresik

- Gresik baik

- Gresik.com

- gresikayemtentrem

- gresikbaik

- Gresikbaik Cerita Lucu

- Gresikbaik Ekonomi

- Gresikbaik Financial

- Gresikbaik Gaya Hidup

- Gresikbaik Gayahidup

- gresikbaik gresikinfo

- Gresikbaik Healthy

- Gresikbaik Infogresik

- Gresikbaik Melek Finansial

- Gresikbaik Money

- Gresikbaik Motivasi

- Gresikbaik Politik

- Gresikbaik Teknologi

- gresikbaik:Tribusnewpolres gresik.

- gresikbaik.gresikinfo

- gresikbaikmulia

- gresikberiman

- gresikbumiwali

- gresikinfo

- gresikinfo.otomotif.

- gresikmulia

- Gresikonline

- gresiksehat

- grup telegram investasi bodong

- gubrnurjatim

- Gudang vaksin

- gudfur

- Guinness World Record

- gunung galunggung

- gus fik

- gus fik.com

- Gus muwafiq

- gus yani

- gusduriyan

- gusfik

- gusmus

- habib abu bakar as segaf

- hacker

- hadiwijaya

- haji

- haji 2021

- hapuskan pinjol dari Indonesia

- harbolnas

- Harga BBM

- Harga emas

- harga komoditas

- Harga minyak dunia

- Harga rumah

- hari pahlawan

- Hari raya idul fitri

- hari santri

- harvard

- HAUL SUNAN GIRI

- HAUL YM AYAHANDA GURU KE-21

- Health

- Healthy

- hiburan

- hidayat nur wahid

- hidroponik

- hikmah

- hoaks

- Honda

- huawei

- hujan

- HUKUM

- Hukum & Kriminal

- Hukum dan Ekonomi

- Hukum dan Pemerintahan

- Humor

- Humor Gus Dur

- HUT ke75 RI

- hut psi 9

- HUT RI

- HUT RI 75

- HUT RI 76

- Hutan

- Hutan Jawa

- Ibadah

- ibadah haji

- idul fitri

- ihsg

- ihsg juni 2021

- ikan cupang

- ikhlas

- ikn

- ikn nusantara

- Ilmu Pertanian Kuno

- ilmuan

- Indonesia

- indonesia pasca pandemi

- indonesiaku

- indosat ooredoo

- indramayu

- industri gas

- industri halal

- industri syariah

- INFESTASI

- InfGresik

- inflasi

- info gresik

- info gusfik

- Info Jatim

- info:gresikbaik

- info:gresikbaik peduli

- info:gusfik

- infobisnis

- infogresik

- infogresik info gresik

- infogresik:Gresikbaik

- infokeberuntungan

- infopengusaha

- infopilkada

- InfoSehat

- Infrastruktur

- infrastruktur ketenagalistrikan

- inovasi

- inovasi mahasiswa

- insentif fiskal

- Inspirasi

- inspirasihidup

- inspirasisufi

- inspirasitokoh

- inspirasiwali

- insudpeduli

- intel rocket lake

- Internasional

- Internasional News

- internasional.

- international.

- internet

- inti doa

- invermectin

- investasi

- ios

- IoT

- iPhone 14

- IPNU

- ipnu sekapuk

- iQAe

- irak

- iran

- Islam

- islam nusantara

- islamdunia

- islamfobia

- islamnusantara

- isoman

- Israel

- isu penting

- Itaewon

- IUP batubara

- Izin mendirikan bangunan

- jack ma

- jagaNKRI

- jakarta

- jalur gaza

- jaringan internasional

- jaringan isis

- jatim

- jatim bebas zona merah

- jatiminfo

- jatman

- Jawa

- Jawa Tengah

- Jawa timur

- jawsan kabir

- jawsyan kabir

- Jenderal polisi listyo sigit prabowo

- jepang

- Jeruk

- jiipe

- joe biden

- joko kendil

- jokowi

- joni istiawan

- Jono

- jual beli tanah

- jual tanah bonus janda

- jus jeruk

- kabarinternasional

- kabarpesantren

- kabupaten nagekeo

- Kacang macadamia

- kacang rendah kolestrol

- kaesang

- kaesang pangarep

- Kajian

- Kajian Religi

- Kali Lamong

- kampung tangguh narkoba

- kanjuruhan

- kanker

- kapal asing

- kapal selam hilang kontak

- kapal tanker

- Kapal tenggelam

- kapal terbakar

- kapolres gresik

- Kapolsek Menganti

- karakter

- Kartini

- kartu kredit

- kartuprakerja

- kasus covid-19

- keamanan

- Keamanan laut

- Kebakaran

- kebiasaan

- kebijakan pemerintah

- Kebocoran data publik

- kebutuhan.

- kecanduan

- kecelakaan

- kehidupan rasulullah

- kejagung

- kejiwaan

- kek gresik

- kek indonesia

- kek jiipe

- Kekerasan seksual anak

- kelangkaan tabung oksigen

- kelautan

- keluarga

- Keluarga kru kri nanggala 402

- kembang kerah macan

- kembang leson

- Kemenag

- Kemendagri

- kemenkes

- kemenko perekonomian

- Kemenperin

- Kementan

- kementerian perdagangan

- kementerian PUPR

- kementrian agama

- kementrian BUMN

- Kemerdekaan RI

- kepenperin

- kepulauan sula

- Kerajaan majapahit

- Kereta

- kereta cepat

- kereta cepat jakarta-bandung

- keris luk 13 sindujoyo

- keris sindujoyo

- Kerja sama bilaterial

- kesehatan

- kesehatan.

- ketua mpr

- keuangan

- KH Minanurrohman Al-Ishaqy

- kh mukhtar jamil

- KH. Hamid Kajoran

- khanif azhar

- Khasiat Kepiting

- Khasiat Toga

- Khofifahindarparawansa

- Kisah

- Kisah Hikmah

- Kisah Inspiratif

- Kisah Kyai Pahlawan

- Kisah Nabi

- kisah nyata

- Kisah Para Wali

- Kisah Sufi

- Kisah Sukses

- Kisah Unik

- Kisah Wali

- Kisah Waliyullah

- kisahinspiratif

- kisahsufi

- kisahulama

- klikinfo

- km karya indah

- kominfo

- Komnas HAM

- komunitastradervalaswisefx

- konflik palestina israel

- Konflik papua

- kongvector

- kontrol gula darah

- koperasi

- koperasiabj

- koperasiartabersamajaya

- kopi

- korupsi

- korupsi bansos covid-19

- kpk

- kreatif

- Kredit macet

- Kri golok 688

- kri nanggala 402

- Kriminal

- krisis air

- krisis energi

- kua

- Kualifikasi Piala asia 2023

- kualifikasi piala dunia 2022

- kucing

- kue bantol

- Kuliner

- kuliner gresik

- kumpulan doa

- kuno

- kurban 2022

- kurs pajak

- kurs pajak dollar

- kurs pajak minggu ini

- kwintasi

- Laba bni soul

- lamongan

- LARI MARATON

- laut Indonesia

- layang-layang

- lazada

- league of legends

- lebaran

- lembaga permasyarakatan

- Libur panjang

- life

- lifestyle

- Liga 2

- lightroom

- link cek pilkada

- linux windows

- liputan

- liverpool

- Logistik

- logo HUT RI 75

- lomba

- lrt

- lsm patra

- luar angkasa

- Luar Negeri

- luhut

- Mabes polri

- madu

- mahasiswa

- mahasiswa its

- mahasiswa jual ganja

- makam sunan giri

- makan jeruk

- Malang

- Mall

- manajemenfinancial

- manajemenkeuangan

- manajemenresiko

- Manca Negara

- mancanegara

- mandiri

- manfaat

- manusia goa sekapuk

- mara salem berharap

- Maraton

- mars

- martin marunung

- masa depan

- maskapai penerbangan

- masyarakat

- maulid

- Maulid Nabi

- Maulid Nabi SAW

- Mbah Haji Agung

- mbah sapu jagad

- Medsos

- megawati soekarnoputri

- meksiko

- Melek Bisnis

- Melek Fiansial

- Melek Financial

- melek finansial

- melek politik

- Melek Teknologi

- melekfinancial

- melekfinansial

- memori

- menabung

- mendagri

- mengelola gaji

- mengelola keuangan

- meningkatkan nilai brand

- meningkatkan sistem imun

- menkes

- menkeu

- Menlu retno marsudi

- mensos juliari tersangka

- Mensos risma

- menteriagama

- menteripendidikan

- mercedes-benz

- metformin ditarik edar

- Metmormin

- Mi instan

- mi instan+nasi

- miliarder

- Milineal

- minimalis

- Minyak mentah

- misi antariksa

- mister loo

- mobil

- mobil harga 50 juta.

- mobil listrik

- mobil seharga nmax

- mohamed salah

- Money

- mood

- motivasi

- Motivasi Kaya

- motogp

- mrs

- mrt

- muhaimin iskandar

- mui

- Munas NU

- Mural

- mural dilarang

- muri

- musim hujan

- Myanmar

- Nabi muhammad saw

- Nabiyullah

- narkoba

- narkotika

- Nasa

- nasi

- Nasional

- nasional.

- nasionalisme

- Nataru

- negara G20

- negara islami

- netflix

- News

- niat

- nikel

- Nisar

- NPWP

- nu

- NU.or.id

- nuklir iran

- Nvidia

- obat

- obat diabetes

- OJK

- olahraga

- olimpiade tokyo 2021

- omnibuslaw

- omnibuslaws

- ongkos politik

- online

- onzoom

- Opini

- Orang Jawa

- orangsukses

- orangterkaya

- Otomatif

- Otomotif

- otomotif syariah

- ovo

- Pahlawan

- Pahlawan Kemerdekaan

- Pak dr Alif

- Pak Qosim

- pakar gizi

- paladium

- palestina

- Paman Sunan Giri qs

- PANDEMI

- papua

- Pareidolia

- pariwisata

- pariwisata danau toba

- pariwisatagresik

- pasar modal

- pasien covid-19

- paslon

- pasokan oksigen

- paspampres

- Pasr saham

- paypal

- pbb

- pcx 2021

- PDAM

- pdb bruto

- Pedulilindungi

- Pegadaian

- pegawai

- pekerja seni

- pelaku perjalanan

- pelaku usaha

- pelanggaran pilkada paslon

- peluang bisnis

- peluangusaha

- pemasukannegara.

- pembangunan.

- Pembelajaran tatap muka

- Pemberdayaan petani

- pembobolan rekening nasabah

- Pemerasan wali kota tanjungbalai

- pemerataan internet

- Pemerintah rusia

- Pemerintahan

- pemilu

- pemilu amerika

- pemilu2024

- pemkot makassar

- pemkot surabaya

- Pemuda

- PEMULA

- pemulihan ekonomi

- penanganan pandemi covid

- penangkalcovid-19

- penangkapan narkoba malang

- pencak silat

- pendamping petani

- pendidikan

- Penembakan jurnalis

- Penemu

- penemuan.

- penentuanhilalramadhan

- pengangguran

- Pengasuh PP Darul Ubudiyah Roudlotul Muta'allimin

- penggeledahan

- pengurusanpajaksepedamotor

- Peninggalan belanda

- penipuan

- penjelasan facebook

- penny lukito

- Penodaan agama

- penyebab rem blong

- penyelenggaraan haji

- Penyelundupan Rotan

- Penyerangan masjid al-aqsa

- penyidik kpk tersangka suap

- penyuluhan petani

- pepes bandeng

- peradaban kuno

- perancis

- Perang dagang

- perawatan mobil

- perawatan rem

- perbankan

- perbatasan

- perdagangan

- Perdagangan bebas

- peredaran sabu sabu

- perikanan

- perisai besi

- peristiwa

- Perjuangan

- perkamen

- perkawinan

- permen antidiabetes

- permen kulit salak

- PERPUSTAKAAN

- perserikatan bangsa-bangsa

- Persetujuan bangunan gedung

- pertamina

- pertanian

- pertumbuhan ekonomi

- perum damri

- perusahaan china

- Pesangon

- Pesawat

- Petani

- petani milenial

- Petasan

- peternakan sapi

- petisi

- photography

- photoshop

- Pilakda 2020

- pilbup gresik

- pilihnomorsaru

- pilihnomorsatu

- Pilkada

- pilkada 2020

- pilkada gresik

- pilkada gresik 2020

- pilkada jawa timur

- pilkada2020

- pilkadagresik

- pilpres 2024

- pilpres AS 2020

- pinjaman online

- pinjol

- pisang

- PJB

- pks

- Pln

- Pltsa

- pmk

- Pohon pelangi

- pola makan

- polisi

- Politik

- Politik & Hukum

- Politik & Pemerintahan

- Politik dan Hukum

- Politik dan Pemerintahan

- Politik Internasional

- Politik Luar Negeri

- Politik Nasional

- Politik Pemerintahan

- politik.

- politikinternational.

- polres Gresik

- polres jember

- polrestabes surabaya

- polrrs jakarta barat

- pondra priyo utomo

- pos keuangan

- POTENSI

- ppkm

- ppkm darurat

- ppkm level 4

- PPKM mikro

- ppp

- prabowo subianto

- prabowo-gibran

- prakerja

- prank

- pray for cianjur

- Presiden

- presiden 2024

- Presiden jokowi

- presiden xi jinping

- presidensi G20 indonesia

- Produk audio

- produksi padi

- produktivitas

- profesi

- profesor

- Profil

- Profil Orang Sukses

- profit

- profitable

- profitistiqamah

- prokes

- Properti

- Proyek jalan tol

- psi

- PSI Gresik

- PSI Lamongan

- psi parlemen

- psikologi

- psikopat

- Pt antam

- pt bio farma

- pt bkms

- pt garuda indonesia tbk

- pt mgi

- Pt pertamina geothermal energy

- pt wisefx

- Pulau Jawa

- pulau moyo

- pulau terlarang

- pungli

- pupr

- pusaka

- pusat perbelanjaan

- putri indonesia

- QA

- qa ujungpangkah

- qasim alif

- qasimalif

- Qosim

- qosim alif

- qosimali

- qosimalif

- qualcomm

- queen waterfall

- qurban

- Raffi ahmad

- raja juli antoni

- rangin

- RANS

- RANS cilegon fc

- RAPBN

- Rasulullah

- reformasi birokrasi

- Regional

- Rekapitulasi Pilkada Jawa Timur 2020

- relawan jokowi

- Religi

- rem mobil blong

- Rembang

- resesi

- rhomairama

- riset

- rizieq shihab

- robot

- rsd wisma atlet

- Rudy salim

- rumah

- rumah dp 0 persen

- rupiah

- rusia

- sabu

- sadakah buka puasa

- saham

- saham trader

- Sains

- Sains dan Teknologi

- Salak

- salamprofitistiqamah

- samsung

- Samsung Fold

- sandry pasambuna

- Sastra

- sastra islam

- Satelit Nasa

- Science

- sdm 4.0

- sejarah

- Sejarah Airlangga

- Sejarah Indonesia

- Sejarah Keturunan Nabi

- Sejarah Khadijah

- Sejarah Nasional

- Sejarah Peristiwa Karbala 2

- Sejarah Prambanan

- Sejarah Sahabat Nabi

- Sekolah tatap muka

- selandia

- selandia baru

- Seleb

- selebritas

- semeru

- seorangmiliaderAndrewcarnegie

- sepak bola

- Sepakbola

- Serangan israel

- Serapan anggaran

- sertifikat tanah

- SERTIFIKAT TANAH ELEKTRONIK

- sertifikattanah

- setkab

- siklon

- sistem

- sistem imun

- situs

- smelter

- smelting

- Soccer

- socrates

- solusiekonomi

- sosial

- sosial digital

- sosial ekonomi

- sosialkemasyarakatan

- Sosok

- Sosok Inspiratif

- SPAM

- Sport

- sri mulyani

- sri mulyani indrawati

- ssb sekapuk

- Startup

- stasiun antariksa

- statistik pendidikan

- stepanus robin

- stimulus tarif listrik

- strategipemasaran

- Subsidi listrik

- Sucses Story

- sufism

- sukaulama

- sukses

- Sukses Story

- Sunan Giri

- sunan prapen

- suparjo sekapuk

- surabaya

- susu

- susu almond

- sutawijaya

- syahrul yasin limpo

- syarat pilkada ulang

- syekh kujo

- Tabung oksigen

- tabungan

- tabungan emas

- tambang

- tambangemas.

- TANAMAN HERBAL

- tanaman hias

- tani

- Tarekat Qadiriyah wa-Naqsyabandiyah

- Tasawuf

- tatasurya

- tautan data pribadi

- Tawuran

- teh

- tekhnologi

- teknologi

- Teknologi & Kesehatan

- Teknologi Canggih

- Teknologi Kesehatan

- Telkom

- TelkomGroup

- Telkomsel

- terduga teroris

- Terorisme

- tersangka

- Terusan suez

- the fed

- Tiktok

- tim mercedes

- timnas mesir

- Timur tengah

- Tiongkok

- tips

- tips dan trik

- tips keamanan keuangan

- tips otomotif

- tipskaya

- tipssehat

- tka

- tkn prabowo gibran

- tni

- TNIAD

- TNIAL

- toilet di danau toba

- Tokoh

- Tokoh Inspiratif

- Tokoh Nasional

- Tokoh Pahlawan

- Tokoh Perempuan

- Tokoh Sufi Ayahnda Guru

- tokopedia

- tol

- tol cisumdawu kertajati

- tol yogya-bawean

- toponim

- trader

- trading

- tradingforex

- tradisi

- transaksi digital

- transformasi digital

- Travel

- Tren

- trend

- trending

- trik

- trump

- tukang pijet

- Tumenggung Pusponegoro

- Tutorial

- TWK

- uang

- uang digital

- uang palsu

- uang tuhan rotshchild

- ubi jalar

- uji klinik invermectin

- Ujungpangkah

- ukm

- ulamanusantara

- umk

- umkm

- umrah dan haji

- uni emirat arab

- Unik

- US army

- usulan 3 periode

- utang

- Utang Pemerintah

- UU cipta kerja

- vaksin

- vaksin covid19

- vaksinasi guru

- varian delta

- vario 150

- Viral

- VIRUS

- vsco

- Wabub

- Wafat

- wali

- walisongo

- Waliyullah

- wanita terobos iringan Jokowi

- Warga tirtoadi

- warisan budaya

- webinar digital farming

- widefx.co.id

- wiku adisasmito

- WIRAUSAHA

- wisata

- wisatamancanegara.

- WISE

- wisefx

- wisefx.bisnis

- wisefx.co.id

- wisma atlet

- WNA

- WNI

- work from home

- wto

- wuling

- xiaomi

- yamaha

- youtube

- ziarah wali 5

- zona merah

- zoom

- zorin os

Dolar AS Makin Rontok 2021, RI Siap Kebanjiran Dana Asing

Jakarta, Indonesia - Stimulus fiskal jumbo pemerintahan Donald Trump dan kebijakan moneter ultra longgar The Fed di tengah pandemi membuat likuiditas menjadi berlimpah.

Lewat stimulus fiskal senilai US$ 2,3 triliun, pemangkasan suku bunga acuan hingga ke level zero lower bound dan pembelian aset-aset keuangan seperti obligasi pemerintah dan efek beragun aset oleh otoritas moneter AS membuat greenback tertekan hebat pada 2020.

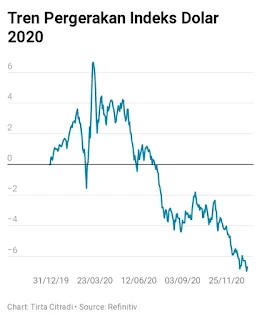

Indeks dolar sempat menguat 6,67% pada Maret lalu. Kala itu pasar keuangan global diterpa panic selling ketika wabah Covid-19 berubah menjadi pandemi yang memicu lockdown secara masif.

Hanya dalam waktu kurang dari satu bulan bursa saham global menderita kerugian yang ditaksir mencapai US$ 16 triliun pada Februari-Maret. Sentimen menjadi risk off. Artinya investor melego hampir seluruh aset-aset keuangan yang dimilikinya dan beralih ke uang tunai (cash).

Namun setelah bank sentral melakukan intervensi agar likuiditas tidak seret dan mencegah terjadinya disfungsi pasar, sentimen membaik. Harga saham dan emas mulai merangkak naik.

Dolar AS yang tadinya perkasa mulai melempem. Sepanjang 2020 indeks dolar mengalami koreksi sebesar 6,7%. Tren ini diperkirakan bakal berlanjut ke 2021. Setidaknya ada tiga alasan yang membuat pelemahan dolar AS bakal terjadi pada tahun ini.

Pertama adalah perkembangan vaksin Covid-19 yang positif. Kedua adalah Joe Biden berasal dari Partai Demokrat yang mendukung kebijakan fiskal yang cenderung ekspansif.

Ketiga tak lain dan tak bukan adalah stance dovish yang dipertahankan oleh The Fed. Bank sentral yang dikepalai oleh Jerome Powell itu mengatakan tidak akan mengutak-atik suku bunga acuan setidaknya sampai 2023.

Otoritas moneter yang paling berpengaruh di dunia itu juga bakal membiarkan inflasi untuk naik asalkan secara rata-rata masih di kisaran target 2%. Menurut ekonom ING, kebijakan The Fed yang akan membiarkan laju ekonomi AS menjadi lebih panas ini diperkirakan bakal membuat dolar AS 5%-10% tahun ini.

Mengacu pada Bloomberg Barclays Global Negative Yielding Debt Index, nilai pasar obligasi yang memberikan imbal hasil negatif sudah menyentuh US$ 18 triliun. Di tengah yield obligasi yang rendah bahkan imbal hasil riilnya negatif dan pelemahan dolar AS, investor kini berburu aset-aset lain yang memberikan cuan lebih tebal.

Aset-aset berisiko seperti saham menjadi diuntungkan dengan kondisi seperti sekarang ini. Inilah yang juga menjadi alasan mengapa pasar saham reli tak terbendung bahkan S&P 500 dan Nasdaq Composite mencetak rekor tertinggi sepanjang sejarah baru-baru ini.

Aset-aset di negara berkembang juga diperkirakan bakal ikut terkerek naik akibat adanya inflow yang masif. Indonesia diramal juga menjadi sasaran bagi investor yang mencari cuan.

Sepanjang 2020, Bank Indonesia (BI) mencatat non-residen telah melepas kepemilikan di aset-aset keuangan domestik hingga Rp 140 triliun. Adanya outflow asing membuat Indeks Harga Saham Gabungan (IHSG) dan rupiah terpuruk.

Sampai dengan akhir 2020, IHSG masih terkoreksi lebih dari 5% dan nilai tukar rupiah masih terdepresiasi 1% di hadapan dolar AS. Dengan adanya prospek perekonomian yang membaik akibat vaksin dan low based effect serta imbal hasil riil positif, RI berpotensi kebanjiran dana asing pada tahun ini.

Mengingat yield adalah barang yang langka, Indonesia berpotensi menjadi surga para investor karena yield SBN tenor 10 tahun yang jadi acuan masih berada di kisaran 6%. Apabila dikurangi dengan inflasi 1,5% maka imbal hasil riilnya masih positif 4,5%.

Mandiri memperkirakan di tahun 2021, yield SBN tenor 10 tahun berpotensi semakin turun ke kisaran 5,75%-6% dengan asumsi Covid-19 sudah berhasil dikontrol dan defisit fiskal berangsur turun ke 3% PDB pada 2023. Jika hal tersebut terjadi maka total return dari investasi di obligasi rupiah pemerintah RI akan mencapai 6%-8% di 2021.

Jika dibandingkan dengan negara-negara berkembang lain, imbal hasil riil RI masih tergolong menarik dan akan menjadi magnet bagi investor untuk memarkirkan uangnya ke Indonesia.

Investor juga berpotensi untuk masuk ke aset-aset ekuitas dalam negeri mengingat valuasinya yang tergolong masih menarik. Pertumbuhan ekonomi China yang moncer, kedekatan ekonomi RI dengan China lewat perdagangan hingga booming konstruksi di China dan Indonesia akan menguntungkan sektor-sektor terkait.

Pertama adalah sektor konstruksi itu sendiri, kemudian sektor komoditas terutama komoditas pertambangan logam dasar juga positif dengan adanya tren super cycle yang diperkirakan bakal terjadi di tahun ini.

Masuknya aliran modal asing ke obligasi dan ekuitas nasional akan turut menjadi pendorong rupiah untuk menguat, mengingat selama ini rupiah sangat bergantung pada hot money yang sifatnya temporer.

#infogresik

#Gusfik

Baca juga

Rd. Rofik

Ahli perdagangan yang berpengalaman, menganalisis pasar, mengambil risiko terukur, mencari peluang, dan mengoptimalkan keuntungan.

Kontributor

Popular Post

Label List

Kabinet Blog

- Januari4

- Desember25

- November26

- Oktober4

- September2

- Agustus11

- Juli13

- Juni23

- Mei20

- April35

- Maret42

- Februari67

- Januari63

- Desember67

- November119

- Oktober182

- September190

- Agustus177

- Juli157

- Juni167

- Mei170

- April128

- Maret128

- Februari121

- Januari202

- Desember172

- November188

- Oktober225

- September117

- Agustus107

- Juli11

- Juni5

- Mei1

- April1

- Desember3

- November3

- September1

- Januari5

- September1

- Januari1

- Desember1

- November4

Posting Komentar

Posting Komentar